▼インボイスアンケートにご協力を!▼

WEBアンケートはコチラから

アンケート用紙はコチラから

▲消費税廃止各界連▲

インボイス

「経過措置で負担軽減」

Q&A

Q1:インボイス制度が開始されました。経過措置があるそうですね?

Q2:親会社からインボイスが欲しいと言われました。どうすればいいですか?

Q3:自販機利用など領収書がない場合、仕入税額控除は出来ないのですか?

Q6:インボイス登録で、24年3月に消費税申告が必要になりますか?

※すべて2023年11月時点の情報です。

- Q1:インボイス制度が開始されました。経過措置があるそうですね?

- A:インボイス制度については、多くの経過措置が設けられました。

自分がどの制度を使えるのか、かなりややこしいですから、頑張りましょう。

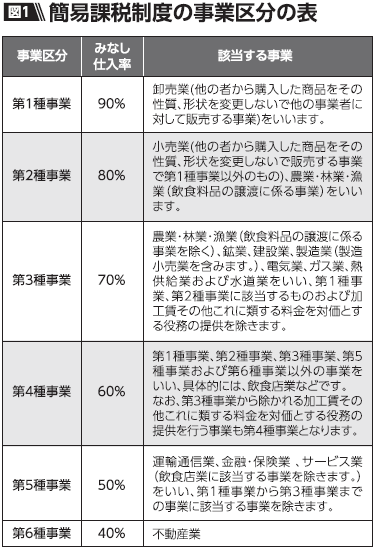

最初は、消費税の簡易課税制度を利用されている方についてです。仕入税額控除は「みなし仕入率(図1)」で計算するため、そもそも支払先の領収書が適格請求書であるかどうかは関係ありません。

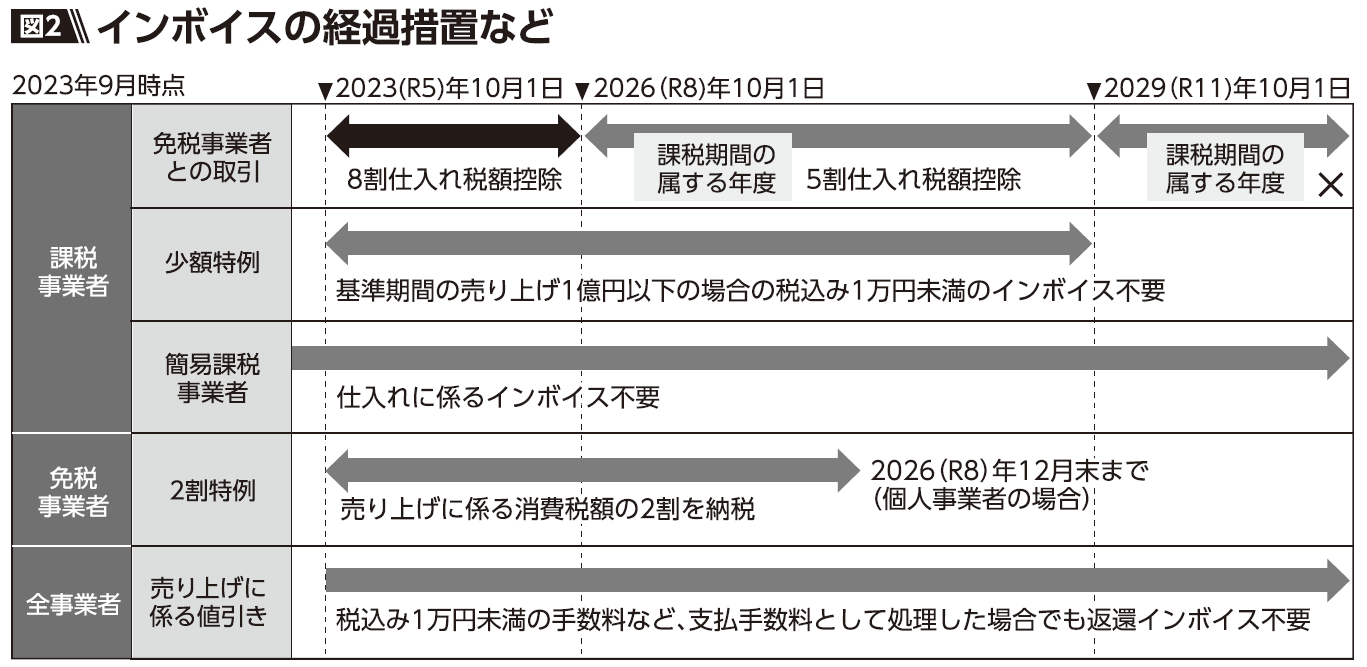

次に、消費税を原則課税方式で計算している方が、免税事業者と取引する場合についてです。下の図2をご覧ください。今年の10月から3年間は、免税事業者からの仕入れであっても、仕入れ金額に含まれる消費税相当額の80%を仕入税額控除することができます。その後3年間は50%の仕入税額控除をすることができます。

- Q2:親会社からインボイスが欲しいと言われました。どうすればいいですか?

- A:①インボイス対応のために課税になった場合は「2割特例」があります

インボイス登録しなければ免税事業者でいられた方が課税事業者となった場合には、いわゆる「2割特例」が利用できます。誰でも使えるわけではありませんので、注意が必要です。

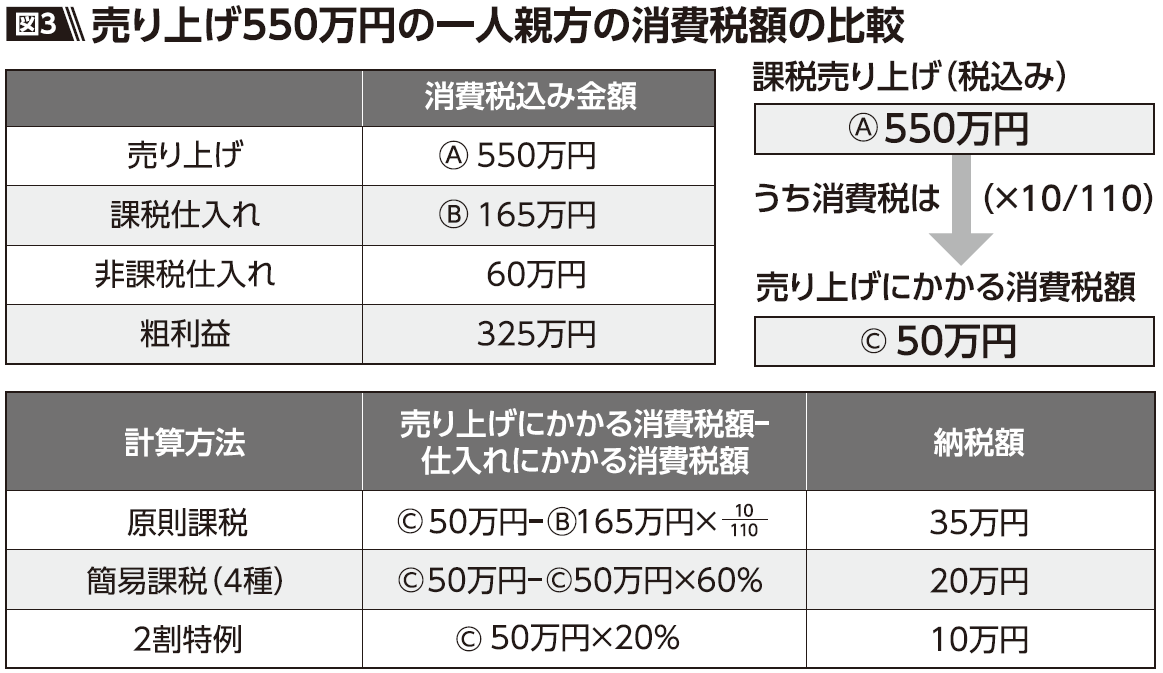

3年間限定の特例ですが(上図2)、消費税申告時に特例を利用する旨を申告書のチェック欄にチェックすれば利用できます。事前の届け出は必要ありませんし、簡易課税の届け出をした方も利用できます。具体的には、課税売り上げ550万円の一人親方の場合、この特例を利用した方がいいです(上図3)。

- A:②課税業者が免税業者と取引した場合 、「8割控除」が出来ます ※2026年9月まで

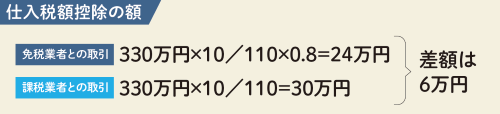

課税業者が免税業者と取引した場合、支払った額の8割分の消費税額は仕入税額控除(売り上げ分の消費税から差し引くこと)ができます。

例えば、インボイス発行事業者(課税業者)に330万円支払った場合、仕入税額控除額は30万円になります。免税業者に支払った場合でも24万円を売り上げ分の消費税から差し引くことができます。消費税負担の違いは6万円で取引金額(330万円)の1.8%程度です。

この経過措置を取引先に知らせて「インボイス登録しなくても取引継続になった」という声も寄せられています。

- A:③インボイス対応しないことによる一方的取引停止は、独禁法違反の恐れがあります

一方的な値引き通告は、優越的地位の乱用=独占禁止法に抵触する恐れがあります。

取引先からの登録要請には「消費税負担の計算や簡易課税を選択するかどうか悩んでいます。迷惑をかけないようにするので待ってほしい」と伝えましょう。

全商連は2022年6月17日、「一方的な要請は優越的地位の乱用では」と対応を確認しました。 財務省・国税庁は、公正取引委員会の「考え方」を示して「独占禁止法上問題となるおそれがある。よく話し合ってほしい」と回答しています。

■インボイス制度に関わる取引について公正取引委員会の「考え方」

(https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice/invoice_jirei.pdf)

- Q3:自販機利用など領収書がない場合、仕入税額控除は出来ないのですか?

- A:自動販売機で買ったジュース代は、インボイスが無くても仕入税額控除ができます

自動販売機や公共交通機関については、インボイスの発行が免除されているものがあります。自動販売機で買ったジュース代は、インボイスが無くても仕入税額控除ができます。また、バスや電車も3万円未満でしたら、インボイスを受け取る必要はありません。ただし、飛行機やタクシーは、インボイスを発行してもらわないと仕入税額控除できません。

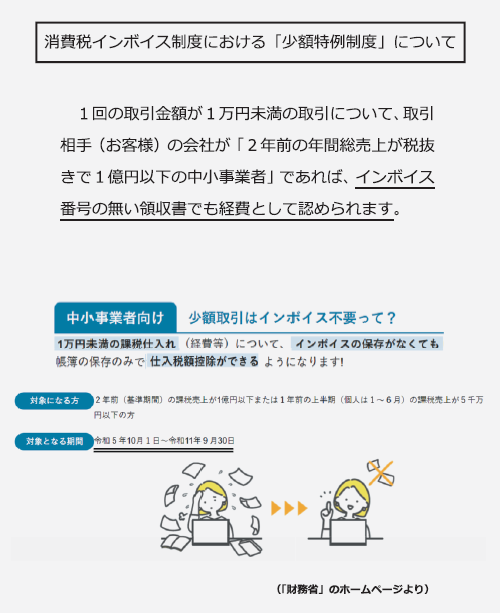

- Q4:インボイス不要の経過措置もあるそうですね?

- A:緩和措置の中にインボイス不要の経過措置もできました

緩和措置の中にインボイス不要の経過措置もできました。これは6年間限定です。利用できる方は、消費税の基準期間(課税期間の2年前)の課税売り上げが1億円未満の方でしたら、1万円未満の請求書や領収書については、インボイスが無くても、一定の事項を帳簿に記載することによって仕入税額控除が全額できる、というものです。簡易課税を利用している方や、基準期間の課税売り上げが1億円を超えている方は利用できません。

- Q5:簡易課税を使うと、実務負担は減るのでしょうか?

- A:インボイスをもらう必要がないため、実務負担が軽減されます。届出書の提出を行ってください

課税売上が5千万円以下の事業者が2029年9月までの属する課税期間で簡易課税制度を選択する場合は、その課税期間中に簡易課税制度選択届出書を提出すれば、その課税期間から適用されます(免税事業者が登録した場合の経過措置)。課税売上が分かれば消費税の申告ができ、インボイスをもらう必要がないため、実務負担が軽減されます。

- Q6:インボイス登録で、24年3月に消費税申告が必要になりますか?

- A:消費税申告を来年の申告期限までに行う必要があります

10月からインボイス発行事業者になった個人事業者は10~12月分の消費税申告を来年の申告期限までに行う必要があります。

- Q7:計算や帳簿・請求書の書き方はどうなりますか?

- A:「区分経理」が必要になります

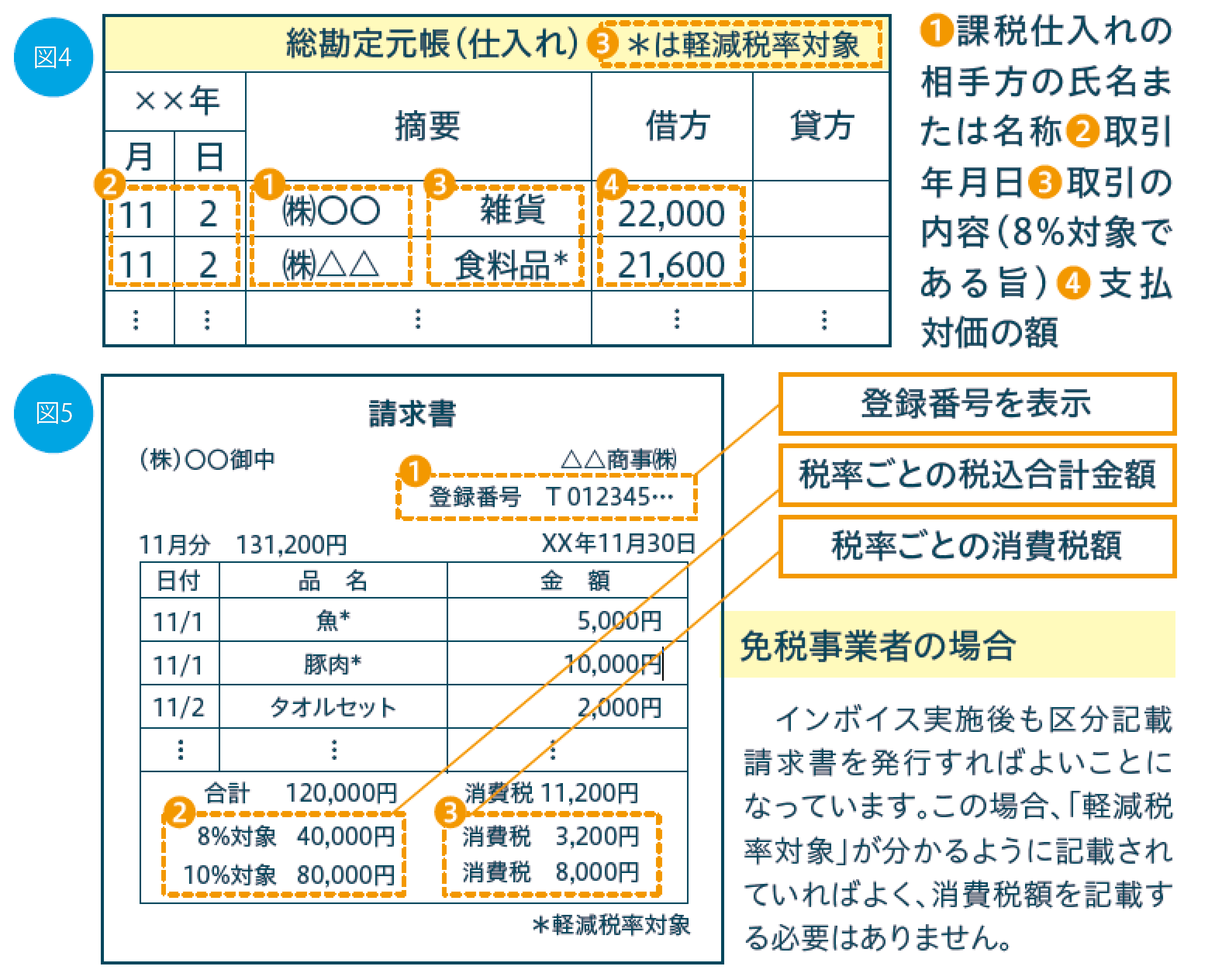

インボイス登録した課税業者は、仕入税額控除を受けるために帳簿と請求書を保存し、取引を税率ごとに区分して記帳する「区分経理」(図4)が必要です。

これまで使ってきた請求書や領収書に、①インボイスの登録番号②税率ごとに分けて合計した対価の金額および適用税率③税率ごとに分けた消費税額を記載します(図5)。

- Q8:23年10月以降に行った登録も取り消せますか?

- A:いつでもできますが「課税期間」に注意が必要です

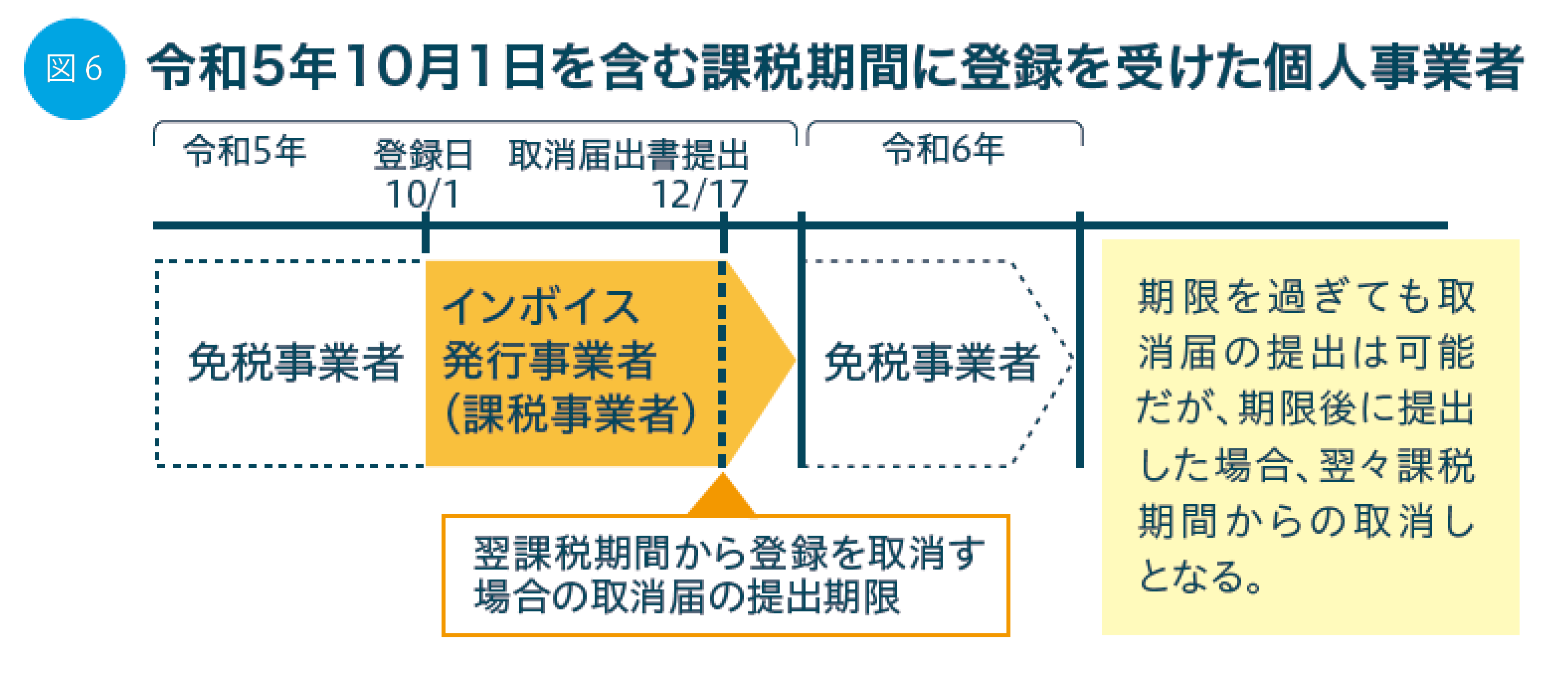

登録の取消届はいつでも出せますが、提出時期によって消費税申告が必要とされる「課税期間」に違いがあるので注意が必要です。

23年10月1日を含む課税期間に登録を受けた個人事業者の場合、12月17日(翌課税期間開始日の15 日前)までに取消届を税務署に出せば、2024年1月から消費税の納税義務がなくなります(図6)。

- Q9:登録はしなくても良いのでしょうか?

- A:登録はあくまで任意です

インボイス登録は取引の実態や取引相手の対応などを見て決めましょう。取引先がインボイスを必要としない消費者や「簡易課税」制度を選択している事業者なら、インボイスを求められることはありません。

住友不動産グループ、鹿島建設、大林組、童心社など、取引先にインボイス登録を強要しないと発表している企業もあります。

- Q10:「激減緩和」措置で負担は減りますか?

- A:政府・与党の「激減緩和」策で負担は解消されません

与党税制調査会が検討する「激変緩和」策(※)は時限措置にすぎず、「免税事業者が課税事業者になることによって、新たに事務負担と消費税負担が発生する」という根本問題は解消されません。

※「激変緩和」策とは:

①3年間は納税額を売り上げにかかる消費税額の2割に軽減する

②6年間は売上高1億円以下の事業者の場合、1万円未満の取引はインボイスがなくても仕入れ税額控除を可能とする

民商では、こんな取り組みをしています!

【インボイス・実践的な交流】

民商では会員同士の信頼をベースに、置かれた状況を率直に交流。「元請けからインボイスの話はないので、しばらく登録しません」「一般客が多く、インボイスは必要ないので登録はしないつもり」「元請けからの要請で登録せざるを得ません。登録したら課税事業者となるため、消費税分も請求しようと考えています」など、仲間の具体的な対策にも学び合い、励まし合って、取るべき対策を自ら判断できるようにしています。

【電子帳簿保存法・学習会で対応を話し合い】

電子帳簿保存法に基づく電子取引データ保存の義務化(2024年1月からの実施分)では、データ保存方式が以下の3つに整理され、それぞれについて事業者が行なうべき対応が定められました。民商では学習会を開催し、取引実態に応じて、どのような保存方法が適切か、対応を学び合っています。

1)データ保存方式

A「電子帳簿保存」:領収書・請求書・帳簿などをパソコンで作成した時のデータの保存

B「スキャナ保存」:領収書・請求書などをスマホやスキャナで読み取ったデータの保存

C「電子取引保存」:領収書・請求書などをメールなどでやりとりした時のデータの保存

2)データ保存方式別の対応

A「電子帳簿保存」およびB「スキャナ保存」は、要件を備えた会計ソフトや経理処理のルール化などが必要とされ、適用対象は、この方式を希望する方に限られます。

C「電子取引保存」は、電子取引をした際、一定の要件を整えて取引データを保存することが、全事業者に義務付けられました。ただし、簡素な保存形式を認める「猶予措置」(別項)が設けられています。

◇電子取引のデータ保存【猶予措置】(要旨)

改ざん防止や検索機能など、保存時に満たすべき要件に従って電子取引データを保存できない際、以下のような場合は電子データを単に保存しておくことができる。

①「準備が間に合わない」など税務署長が相当の理由があると認める場合

②税務調査などの際に、電子取引データのダウンロードの求めおよび、電子取引データをプリントアウトした書面の提示・提出の求めに応じられるようにしている場合

★お客様への理解を促す工夫も!

「インボイス未登録店」「インボイス登録店」「『少額特例制度』について」

3種類の張り紙の活用を呼びかけ<青森民商>

インボイスを巡るお客とのトラブルを避けるため、「『少額特例制度』について」「インボイス登録店」「インボイス未登録店」の3種類の張り紙を作成、活用を呼び掛けている民商もあります。

きっかけは、飲食店を営む免税業者の会員が、お客から「会社の経費で落とすので、インボイス番号が書かれた領収書を」と求められたことでした。

この時は、少額特例について説明すると、「それなら領収書はいいです」とお客は納得、正規の料金を払ってくれました。しかし、不安に思った店主は、「インボイス対応をお客に知らせる掲示物が欲しい」と民商に相談。これを受けて、さっそく張り紙を作成し、会員に活用が呼び掛けられています。

「インボイス制度」

廃止署名

ネット署名は54万人超え、全商連も新たに廃止署名を立ち上げ!

2021年12月1日、「STOP!インボイス」を掲げて立ち上がったフリーランスらの運動は、声優やアニメーター、漫画家、俳優、音楽家などの業界関係者、税理士、国会議員、有識者、業界団体を巻き込み、大きく広がりました。

21年11月20日に開始されたオンライン署名は、「東京五輪の中止を求める」署名数(6万5481人分)を超えて歴代最多となり、その勢いのまま、23年9月29日には54万人分を超え、今も増え続けています。

★オンライン署名はこちら

>> https://t.co/Tutq9I2k0D

「インボイス廃止、ガソリン税凍結、消費税減税」署名はこちら!

03-3987-4391

03-3987-4391