最終回の第4回は、飲食業、その他(フリーランス等)の記帳方法について解説します。前回に引き続き、業種別の解説となりますが、基本的な記帳の考え方・取り組み方は、業種にかかわらず共通事項になります。帳簿をつけるための準備や記帳については、第1回、第2回を繰り返し読んでみてください。

日々の売り上げ・経費を余すことなく集計し、年をまたぐ請求については、仕事をしたり、サービスの提供を受けた時点での売り上げや経費となります(「発生主義」)。このことを踏まえた上で、具体的に解説していきます。

【飲食業の記帳方法】

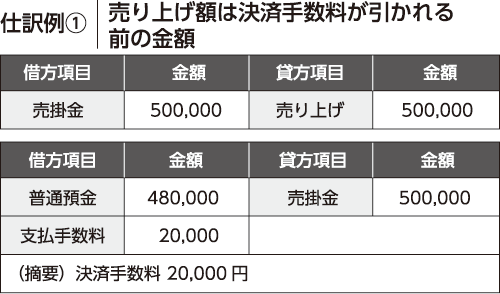

飲食業では、日々の来店客が多く、またキャッシュレス決済の方法が複数あることで、売り上げ集計が煩雑になりがちです。売り上げを現金で領収する場合と比較して、キャッシュレス決済の売り上げ計上額は、通帳入金額ではなく、決済手数料が引かれる前の金額であることに注意してください。また、注文伝票やレジロールの合計と帳簿上の売り上げが合致することが前提となりますので、記帳の際には、この点も注意してください(仕訳例①)。

経費については、従業員を雇っている方は、給与の際に源泉徴収事務が発生するため、給与計算時に源泉所得税を差し引く必要があるのかどうかを計算します。年末近くで仕入れをした材料のうち、使用していない材料については、棚卸し資産として費用(仕入れ)から除く必要があります。その他の店舗家賃、水道光熱費、ガソリン代などの費用は、支払金額を集計をします。これらのうち、年内の費用に該当するが、翌年に支払うものは未払い金として費用計上をします。

【その他(フリーランス等)】

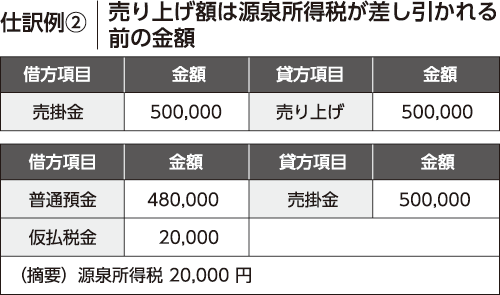

最近は副業を認める会社が増えてきており、会社勤務をしながら副業を始める方も多くいらっしゃいます。こうした副業フリーランスの方については、副業で得た、もうけが20万円を超えると確定申告が必要になります。フリーランスの方の業種によっては、売り上げから源泉所得税が差し引かれて入金されることがあります。この場合の売り上げは、源泉所得税が差し引かれる前の金額となります。差し引かれた所得税は、確定申告書の源泉徴収税額に記載し、申告します(仕訳例②)。

また、取引先から支払い調書をもらうことで、その年の売り上げ・源泉徴収税額を把握することができます。支払い調書の交付を希望する場合は、取引先に早めに問い合わせをする必要があります(支払い調書は、報酬の受取人に交付する義務はないため)。

自宅で作業することも多いフリーランスの場合、家賃や電気代、水道代、インターネット料金など、仕事用とプライベート用の支出を明確に区別できないことがあります。こうした費用を「家事関連費」といい、仕事で使用した比率に応じて必要経費として計上することを「家事案分」と言います。

仕事での割合を合理的に計算できれば、案分して必要経費として計上することが可能です。なお、100%仕事で利用していない限り、全額を計上することはできないので、注意が必要です。

○…合理的な計算例

家賃=自宅の総面積のうち、仕事場として利用している床面積の割合。電気代や水道代など=総利用時間のうち、仕事で利用した時間の割合。

車両代(減価償却やガソリン代など)=仕事で使用した日数や、走行距離の割合。

その他の費用については、支払金額を集計して計算します。年をまたいで支払うものは、未払い計上をして使用した年の経費とします。

これまで自主記帳について解説してきました。紙幅の関係上、記帳の全てに触れることはできませんが、全商連発行の「自主計算パンフレット」に、より詳細な内容が載っていますので、ぜひ手に取って、ご覧ください。

関連記事はこちら

>>今日から始める自主記帳①「自主記帳の意義」

>>今日から始める自主記帳②「白色と青色の記帳方法」

>>今日から始める自主記帳③「建設業と製造業の自主記帳」

03-3987-4391

03-3987-4391