このページをプリントアウトする場合はこちらのPDFをご利用下さい ⇒ 印刷用PDF

Q&A別のPDFを作製いたしました。こちらもご利用下さい ⇒ Q&A別Ver.印刷用PDF

問題点知らせ中止迫ろう

安倍政権は2017年4月から消費税の軽減税率(複数税率)の導入に伴って2021年4月からインボイス(適格請求書等保存)方式を導入しようとしています。軽減税率やインボイス方式が導入されるとどんな影響があるのか、実務負担はどうなるのか。問題点を解説するQ&Aを学び、中小業者に膨大な実務負担を強い、免税業者を取引から排除する危険な動きに反対の世論を広げましょう。

マンガ「消費税のいんぼう」―売上1千万円以下でも課税?

アニメ「本当によくわかる 消費税 軽減税率・インボイス制度」

Q1:軽減税率とは

A:食料品などを8%に据え置く

自民・公明の政治決着で「酒類と外食を除く飲食料品」と「週2回以上発行される宅配新聞」の税率を8%に据え置くとしています。

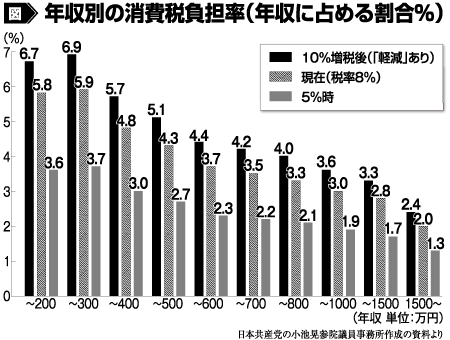

「低所得者対策」であり、「消費税の逆進性の緩和になる」と説明していますが、軽減税率を導入しても低所得者ほど負担が重くなるという逆進性は緩和されません。

8%据え置きを導入しても、10%への増税で1人当たり2万7000円、1世帯当たり6万2000円ほどの負担増になることを政府も認めています。

年収200万円以下の場合、収入に占める増税の負担率は6・7%に対して年収1500万円では2・4%です(図1)。「逆進性が緩和する」という政府の説明は成り立ちません。

「年間収入別1カ月当たりの食料費支出」を見ても食料品の支出は収入が200万円以下の世帯は3万4306円に対し、2000万円以上世帯は11万4489円と収入が高いほど支出額が多く、軽減税率の導入によって、より大きな恩恵を受けるのは高額所得者です。

さらに「軽減」と言っても税率が下がるわけではなく、8%に据え置かれるだけで、負担が軽くなるわけではありません。しかも税率8%が適用される飲食料品でも運送費や商品の包装費などは10%の税率になりますので、負担は減るどころか、価格が上がる可能性もあります。

Q2:軽減税率導入の狙いは

A:税金10%以上への地ならし

消費税率が8%に増税されて個人消費は落ち込んだまま回復の兆しは見えず、実体経済は悪化しています。働く人たちの実質賃金は4年連続でマイナスとなりました(厚生労働省8日発表)。

日銀が異例のマイナス金利を導入しましたが、期待に反して早くも株価は下落し、アベノミクスの破綻は目に見えているというのに、安倍政権は消費税10%への引き上げを強行しようとしています。軽減税率の導入は国民の反発をかわすためのものです。政府は軽減税率導入による税収減分は1兆円と発表し、そのうち4000億円は低所得者の医療費などを国が補助する「総合合算制度」の見送りなどによって生み出すとしています。軽減税率の減収分を低所得者の医療で賄おうというのですから、「社会保障を充実させるため」とした消費税引き上げの理由を自ら投げ捨てるものです。残りの6000億円については参議院選挙後に後回しにするとしており、軽減税率導入は夏の参議院選挙に向けたパフォーマンスに過ぎません。

さらに見過ごせないのは、軽減税率の導入によって10%以上への増税に道を開こうとしていることです。

日本経団連は「21年までに消費税率を19%まで引き上げ、法人実効税率を25%まで引き下げる」ことを求めています。軽減税率の導入で「低所得者への負担が軽くなる」と見せかけて、将来的には10%以上の増税を狙っています。

Q3:8%と10%の線引きは?

A:あいまいで分かりづらい

税率を8%に据え置くのは、外食に当たらない飲食料品とされています。しかし、外食とそうでないものをどう分けるのかは、さまざまな場面が想定され、混乱は必至です。

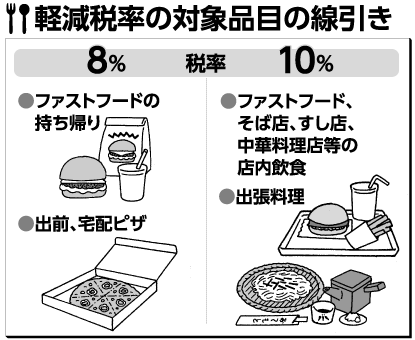

外食とされるのは店内飲食、フードコート、コンビニの店内で食べることを前提とした商品などです。料理人を招いた出張料理なども外食です。逆に、外食以外とされるのは購入後に持ち帰って食べる商品で、持ち帰りの弁当や総菜、調理済みのものを届ける出前、テーブルや椅子がない屋台での軽食などが想定されています(下のイラスト)。

外食が「据え置き税率」の対象から外されたのは「外食はぜいたく」という考えが基本にあります。しかし、実際には一人暮らしの人が自炊するのは必ずしも安くないため、食堂で食事をすることもあります。外食がすべてぜいたくというのは実態とかけ離れています。例えば、店内で食べる300円程度の牛丼には10%税率が適用される一方で、最低でも1000円以上する宅配ピザには8%税率が適用されるなど、本末転倒なケースさえ生じます。

また、イートインコーナーがあるコンビニのコーヒー(持ち帰り可能な状態で包装されたもの)には店内で食べる場合でも8%税率が適用される一方で、喫茶店のコーヒーには10%税率が適用されるなどの問題もあり、特定企業への優遇ではないかという批判もあります。

店内での飲食と持ち帰りを選べる店などには、厳格な区分経理が求められることになり、事務負担が増大することが懸念されています。

Q4:税率10%への引き上げで消費税の負担や納税額はどうなるの?

A:負担も納税額も増える

食料品などの税率が据え置かれても、消費税10%引き上げによる負担増は1人当たり2万7000円、1世帯当たりにすれば6万2000円もの負担増になります。

政府は当初、「軽減」税率の導入で1人当たり4800円の負担が軽くなり、それを差し引いて10%引き上げで1人当たり1万4000人、1世帯当たり3万5000円が増えると発表し、負担増を小さく見せかけていました。

小池晃参院議員(共産)が予算委員会で追及したところ、負担増は1世帯あたり3万5000円から6万2000円に増えることが明らかになりました。

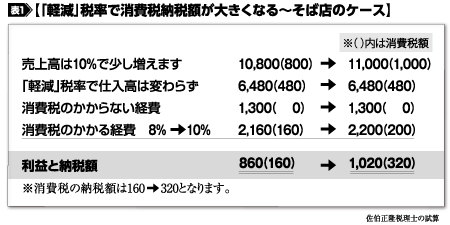

一方、中小業者の納税額も増えます。例えばそば屋さんの場合は、納税額が2倍になります(表1)。また、店内の食事だけはなく出前などがある飲食店は実務が複雑になり、納税額も増えます)。

「2015年下期営業動向調査」(全商連附属・中小商工業研究所)では消費税が10%になった場合の消費税転嫁の見通しは「完全転嫁できない」が59・0%に達しています。

「ひとこと欄」には「利益が減少し、8%でも青色吐息。10%になったら直ちに経営は困難になる」「消費税で利益分がなくなる。会社経営が大変苦しい。廃業も考えている」など切実な声が寄せられています。

営業を破壊させる消費税増税は中止するしかありません。

Q5:中小業者の事務負担はどうなる?

A:経過措置でも事務負担増。方式の変更繰り返し、さらに混乱

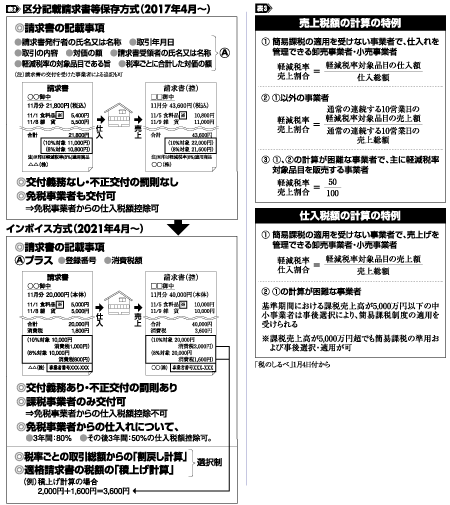

複数税率に対応するために「請求書の交付・保存」と「税額計算」など新たな事務負担が生じます。

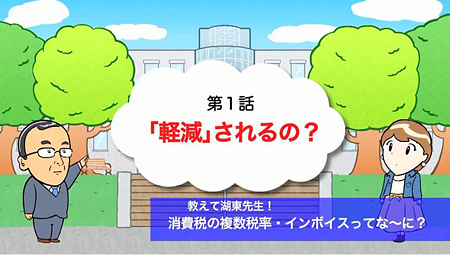

2017年4月からは「区分記載請求書等保存方式(簡易方式)」となり、2021年4月からは商品の売り手が買い手にインボイス(適格請求書)を発行するよう義務付けられます(表2)。

簡易方式によって仕入税額控除の要件を満たすには、売り手などが発行する現行の請求書に、軽減税率対象品目に目印を付け、税率ごとに合計した額などを買い手が記入しなければなりません。ここでも相当な事務負担が発生します。

税額計算は売り上げや仕入れを税率ごとに区分し、税込み価格を税率で割り戻して計算する現行方式と、消費税額を積み上げて計算する方式の選択制となります。業種ごとに「みなし仕入れ率」を適用して計算していた従来の簡易課税制度は廃止の方向です。

また、課税売上高5000万円以下の業者は、17年4月からインボイス導入までの4年間(5000万円超は1年間)は特例措置が設けられています。具体的には、連続した10日間の売り上げを基に軽減税率対象の売上割合を計算し、その割合を年間売上高に掛けて税額を計算する「みなし課税」が選択できます。税率ごとの売り上げを区分し管理できなければ、売り上げの半分しか軽減税率対象売り上げと認められません。

この特例は売り上げと仕入れとでは税額計算の方法が異なります(表3)。

Q6:インボイス方式って?

A:取引ごとに消費税率や税額を記入した請求書などの書類

インボイスとは適格請求書発行事業者の氏名や名称、登録番号、取引の内容、適用税率、消費税額などが記載された請求書や納品書、領収書などの書類のことです。商品ごとに税率と税額のほか、事業者ごとに割り振る登録番号を明記する必要があり、中小業者にとって煩雑な作業となります。いつわりの交付に対しては罰則が設けられます。

インボイスが発行できるのは、税務署からの登録を受けた事業者で、免税業者は登録することができません。

インボイスの保存が仕入税額控除の要件となっており、免税業者からの仕入れは仕入税額控除ができなくなりますので、約800万事業者のうち約500万事業者とされる免税業者が取引から排除される可能性があります。

経過措置が設けられているものの、免税業者から仕入れた場合、インボイス方式の導入後、3年間は仕入税額相当額の80%、その後の3年間は50%の控除しかできません。

政府は消費者が支払った消費税の一部が税務署に納められず事業者の「益税」になっていると盛んに宣伝し、消費者と事業者を分断させ、「益税」をなくすことを口実にインボイスを導入しようとしています。併せて簡易課税制度の廃止や免税点引き下げ廃止も狙っています。

しかし、消費税は消費者からの預かり金ではなく、価格の一部としての性格を持つものでしかありません(東京地裁平成2年3月26日判決)。実際には赤字でも納めなければならず、中小業者の6割が消費税を価格に転嫁できず身銭を切って納めているのが現状で、「益税」どころか「損税」です。

Q7:中止させるには?

A:本質知らせ反対世論を広げる

40年以上前に日本の消費税にあたる付加価値税と軽減税率を導入したドイツでは2010年ごろから廃止を求める議論が出ています。付加価値税のシステムが本来の消費課税のモデルから逸脱し、多数の例外(軽減税率など)が競争のゆがみをもたらし、特定業界や法人、団体を優遇する制度に変質したと指摘されています。

欧州委員会も2011年、付加価値税(VAT)課税制度の改善案を発表し、軽減税率が必ずしも必要とされる分野で導入されていないとして軽減税率の見直しを勧告しています。

軽減税率の導入は特定業者の実質的な補助金となるばかりか、逆進性も解消されず低所得者対策にはなりません。また、インボイスの導入で多くの中小業者が取引から排除されれば商売が立ちゆかなくなり、地域経済にも深刻な打撃を与えます。

アベノミクスの下で大企業は300兆円を超える史上最高の内部留保をため込む一方で、働く人々の実質賃金は上がらず、景気を支える最も大きな要因となる個人消費も回復しないままです。消費税率10%への引き上げをやめ、5%に戻すことこそが最大の景気対策です。

世論調査(朝日15年12月)では来年4月からの消費税増税について「賛成する」のは35%に対して「反対する」は56%に上っています(図2)。カナダでは91年に7%の税率で消費税を導入しましたが、06年に6%、08年には5%に引き下げています。増税に反対する国民の声がカナダ政府を動かしました。

夏の参議院選挙では戦争法廃止とともに消費税10%への引き上げを中止させかどうかが重大な争点になります。「10%引き上げは中止」を求める人びととの共同の運動を大きく広げる時です。

03-3987-4391

03-3987-4391